Tres crisis es una

- Un shock en la demanda causado por la pandemia de coronavirus;

- Un shock de oferta como resultado del colapso del acuerdo de la OPEP+ el 6 de marzo de 2020;

- La rivalidad intensificada entre las potencias mundiales que ha llevado a guerras comerciales, sanciones y desacuerdos sobre la mejor manera de reequilibrar el mercado mundial del petróleo.

A esta altura es redundante ahondar en detalles sobre la caída en la demanda global por las medidas de distanciamiento social y la recesión mundial originada por el Covid-19.

En la reunión entre la OPEP+ y Rusia en Viena el 6 de marzo de 2020, los sauditas propusieron una extensión del acuerdo de recorte de producción (acordado en diciembre de 2019) y también presentaron una propuesta para un nuevo recorte hasta el final de 2020 como respuesta a la caída en el precio del petróleo. Todos los miembros de la OPEP + apoyaron la propuesta, con excepción de Rusia, que sugirió la alternativa «esperar y ver» y volver a discutir nuevos recortes de producción en junio.

Caído el acuerdo, desde el 1 de abril de 2020 todos los productores de la OPEP+ pudieron extraer tanto petróleo como quisieran, y los sauditas aplicaron una agresiva política de descuentos en su producción de crudo para entregas en abril incluidos los costos de transporte, buscando efectivamente una estrategia de acaparar participación de mercado.

El desacuerdo sobre el beneficio de los recortes en la estabilización del mercado petrolero por parte de Rusia es fundamentado en que Rusia no quiere seguir perdiendo market share (16% en 1990 y 12% en 2019). Además, su presupuesto estatal y el sector petrolero del país están en una sólida posición en relación con sus competidores clave gracias a una política de tipo de cambio flexible, grandes reservas financieras, un sistema impositivo ajustable y bajo costos de producción.

Rusia realizó una prueba de stress en su presupuesto, la simulación sugirió que si el precio del petróleo (la mezcla de Urales) se mantiene en U$S 25 por barril durante un año, los ingresos caerían solo un 2,4% PIB. Y si los precios del petróleo se mantienen en este nivel durante tres años, el déficit de ingresos podría alcanzar el 7,6% del PIB.

Al contrario, para Estados Unidos es vital apuntalar el precio internacional del petróleo para mantener sus proyectos de inversión de shale. Se espera que compañías de Estados Unidos reduzcan sus inversiones en aproximadamente un 30% este año con respecto al año anterior.

Según un reporte en mayo de 2019 de Rystad Energy, agencia de investigación energética independiente, el precio de equilibrio para el petróleo de esquisto de Estados Unidos fue de u$S 68 por barril en 2015, por lo que es uno de los más caros de producir. El precio de equilibrio del petróleo de Arabia Saudita y otros países del Medio Oriente fue de u$s 42 por barril.

También para Arabia Saudita es vital sostener el precio por la alta dependencia de sus ingresos fiscales que alcanzan aproximadamente el 87% de los ingresos del presupuesto fiscal, el 90% de los ingresos de exportación y el 42% del PIB.

¿Qué sucedió el lunes?

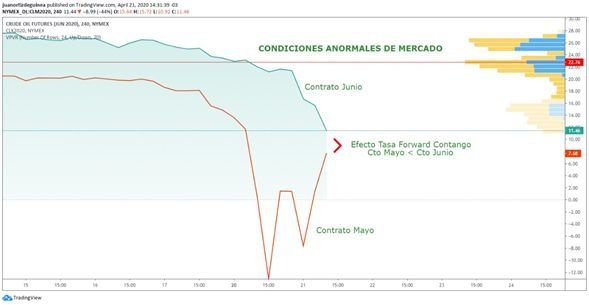

La cotización del petróleo en el mercado de futuros de Chicago con entrega en mayo marcó un hecho sin precedentes en la historia financiera mundial al cotizar en negativo hasta los -$44 dólares por barril con una caída de más del 300%.

El contrato de futuros de petróleo WTI (West Texas Intermediate) es un instrumento financiero derivado que implica el “delivery” del producto físico. Lo que quiere decir que, si el suscriptor compró un contrato, debe retirar el petróleo o si vendió un contrato, entregar el petróleo físico. Los suscriptores de estos contratos pueden ser Coberturistas, Especuladores y Arbitrajistas.

El hecho fundamental para haber visto semejante caída en la cotización, es que la mayor parte de estos suscriptores eran “Coberturistas” en un 90% – 95% que buscaban cubrir sus costos de producción o transporte y no lograron “rollear” el contrato hacia el mes de junio ante el exceso de oferta originado en el marco de la la recesión por el covid19.

¿Cómo podemos operar en escenarios de alta volatilidad?

Consultado al respecto, Juan Martín Yanzon de ConoSur Investments sugiere que hay que tener cuidado con instrumentos como los futuros o ETFs, como USO, ya que están sujetos al riesgo de la curva forward y expone al inversor no solo a la volatilidad del commodity si no también la estructura temporal de tasa de interés. Es decir, si el petróleo se mantiene o sube ligeramente de precio, el derivado (futuro o ETF) puede aun así bajar de precio debido a las altas tasas de interés futuras generando perdidas de capital.

De momento, el trade “ideal” para acaparar la eventual suba o baja del petróleo, seria tener petróleo físico, lo cual es imposible. Por otro lado, instrumentos como futuros o ETF no son vehículos eficientes dadas estas condiciones.

Por lo tanto, la opción que le queda al inversor es hacer uso de eventuales opciones de compra ATM o ligeramente OTM (Call Options strike 2.50 – 3.00) sobre el ETF USO con expiración posterior al 15 de mayo. La tira de opciones refleja una volatilidad implícita baja y permitiría al inversor entrar a un trade con eventuales perdidas limitadas y eventuales ganancias ilimitadas.