El RIGI descuida las exportaciones de bienes diferenciados

No obstante, sostuvieron que «el flanco débil del RIGI es la ausencia de una estrategia más amplia para impulsar inversiones en sectores y actividades capaces de competir internacionalmente en productos y servicios con mayor grado de diferenciación«, ya que el esquema está orientado a actividades intensivas en la explotación de recursos naturales y productoras de commodities, con mayor exposición que otras a los vaivenes de los precios internacionales.

En efecto, casi todos los proyectos se reparten entre el sector energético y la minería y solo cinco contemplan a sectores industriales: dos a la industria automotriz, uno a la siderúrgica y dos al rubro de fertilizantes, aunque, en este último caso, vale remarcar su alta dependencia del gas natural como insumo clave.

Si bien es positivo que crezcan la inversión y las exportaciones, los analistas advierten algunos problemas en el hecho de que estén enfocados en un acotado abanico de sectores.

Diego Fasan, uno de los economistas creadores del mencionado informe, explicó en diálogo con Ámbito que «los commodities tiene una facilidad mayor para ser exportados debido a que, en general, van a mercados globales y son bienes homogéneos, por lo que no necesitan diferenciarse de los productos vendidos por otros países (de ahí viene nuestra clasificación)».

En cambio, señaló, «los bienes diferenciados enfrentan una competencia mayor, requieren más esfuerzos en su comercialización, posicionamiento de marca, diseño, calidad, etc». «Toda política que vaya a ayudar a mejorar estos aspectos son las que creemos correctas. En muchos casos, no requieren grandes erogaciones de dinero, si no que se basan en proveer bienes públicos y coordinar actores sectoriales», profundizó.

El riesgo de la primarización

En una línea similar, Federico Vaccarezza, del Observatorio de Economía de Industriales Pymes Argentinos (IPA), alertó que «si la inversión se va a orientar a alimentos, petróleo y minería es probable que la canasta exportadora se primarice aún más» y no ve un cambio de tendencia hacia adelante, ya que «el Gobierno es un fiel creyente del lema ‘la mejor política Industrial es no tener política industrial'».

En ese sentido, cuestionó la idea oficial de que «tener abundancia relativa de recursos naturales, nos van a abrir nuevos mercados». «Si no se apuesta por la política industrial al estilo brasileño, pero con esteroides, los argentinos van a ser cada día más pobres y cada vez les va a costar más ganar mercados».

Por su parte, el director del área de Planificación Productiva de Fundar, Daniel Schteingart, explicó que el RIGI podría ayudar a diversificar la canasta exportadora dado que, hoy, el 55% de las exportaciones son agroindustriales y los proyectos no están tan orientados hacia ese sector como sí a energia y minería, aunque aclaró que «no deja de ser una canasta de tres o cuatro sectores» y aseveró que «la política económica del Gobierno no genera estímulos para desarrollar exportaciones no intensivas en recursos naturales, que a la larga son las que correlacionan con un mayor crecimiento futuro«.

El potencial de las exportaciones de bienes diferenciados en Argentina

El «Informe Trimestral de Exportaciones Argentinas» del IIEP (escrito también por Federico Bernini, Juan Carlos Hallak y Ricardo Carciofi) reflejó que, pese al estancamiento generalizado de las exportaciones de bienes diferenciados en la última década, el país demostró cierto grado de éxito en varios productos «donde, a priori, no presenta obvias ventajas comparativas».

Los ejemplos mencionados fueron los de las ventas de motores de maquinaria agrícola, cables de acero, antisueros y exhibidores con equipos de refrigeración.

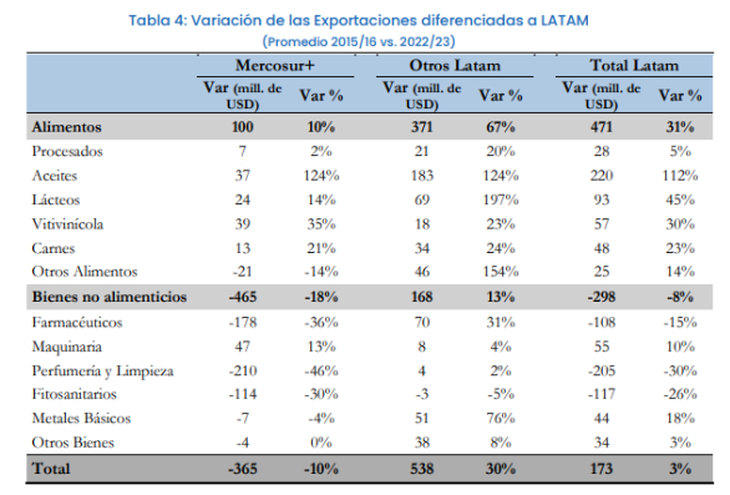

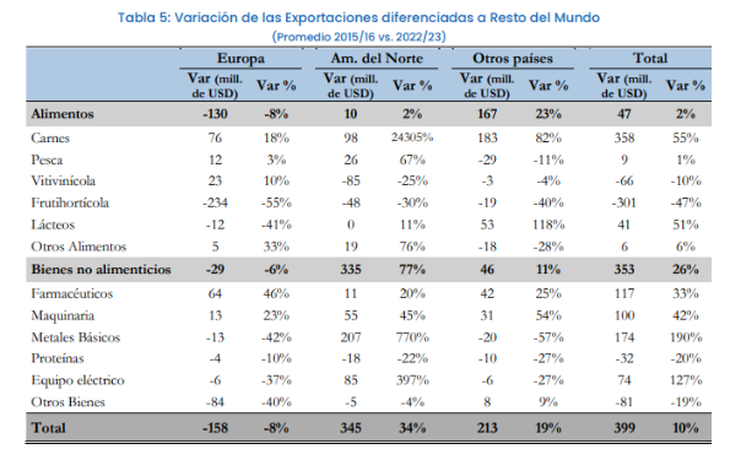

De acuerdo con la sectorialización de las exportaciones realizada en el trabajo, se pueden identificar cuatro rubros en los cuales los envíos externos promedio del período 2022/2023 superaron al promedio de 2015/2016.

El más destacado fue el de metales básicos (incluye al aluminio y al acero), con un incremento de u$s218 millones, traccionado por el mercado norteamericano y por los países latinoamericanos extra MERCOSUR.

Detrás, le siguieron maquinaria y equipos eléctricos: en el primer caso, se verificaron aumentos hacia todos los destinos, mientras que, en el segundo caso, el alza fue impulsada desde Norteamérica. Por último, con un saldo mucho más acotado, se encontró la industria farmacéutica, en donde el declive en las exportaciones al MERCOSUR fue compensado por mayores ventas hacia el resto del mundo.

¿Podrán las exportaciones compensar el crecimiento de las importaciones?

En septiembre y octubre, el superávit comercial se desaceleró al ritmo de un mayor dinamismo en las importaciones. La reducción de impuestos y la creciente apertura comercial, la apreciación del tipo de cambio y un tenue rebote de la actividad económica son las causas que destacan los economistas.

«Hacia adelante, es importante monitorear que la apreciación cambiaría no vuelque a la economía a demandar más productos importados o, al menos, no lo haga a un ritmo más rápido del que pueden crecer las exportaciones. Vaca muerta y minería seguramente aporten positivamente en los próximos años, en los bienes diferenciados no vemos aún que puedan revertir el estancamiento de la última década«, proyectó Fasan.

Pese a las dificultades mencionadas del país para insertar productos con alto valor agregado en el exterior, desde el IIEP resaltaron los números que muestran la existencia de «oportunidades de crecimiento exportador en una amplia variedad de sectores y destinos”.